Luôn tốt để nhận được phản hồi tích cực từ các độc giả thường xuyên. Những phản hồi như vậy làm cho tất cả những nỗ lực viết lách trở nên đáng giá.

Một độc giả như vậy, Kshitij, đã viết một email khuyến khích từ Ludhiana cùng với một truy vấn thú vị, ” Nếu bạn có thể làm sáng tỏ chỉ số NIFTY 50 NV20. Đáng ngạc nhiên là nó đã đánh bại hầu hết các Điểm chuẩn Cap lớn khác trong 3 năm qua. Tôi nghĩ rằng đó có thể là một phân tích thú vị cho những người đăng ký của bạn. ”

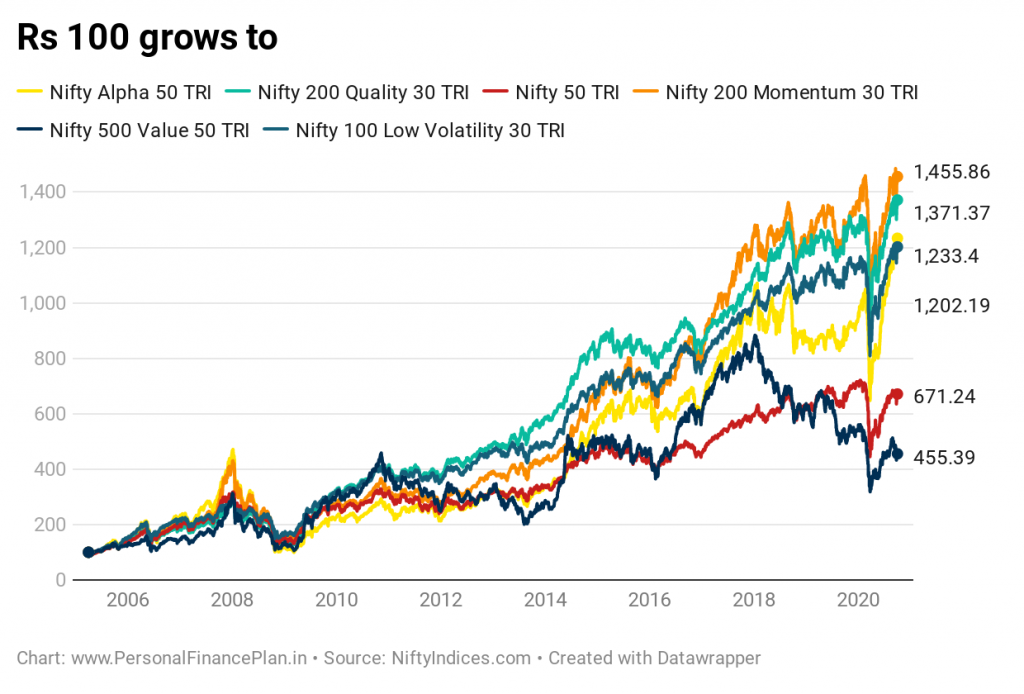

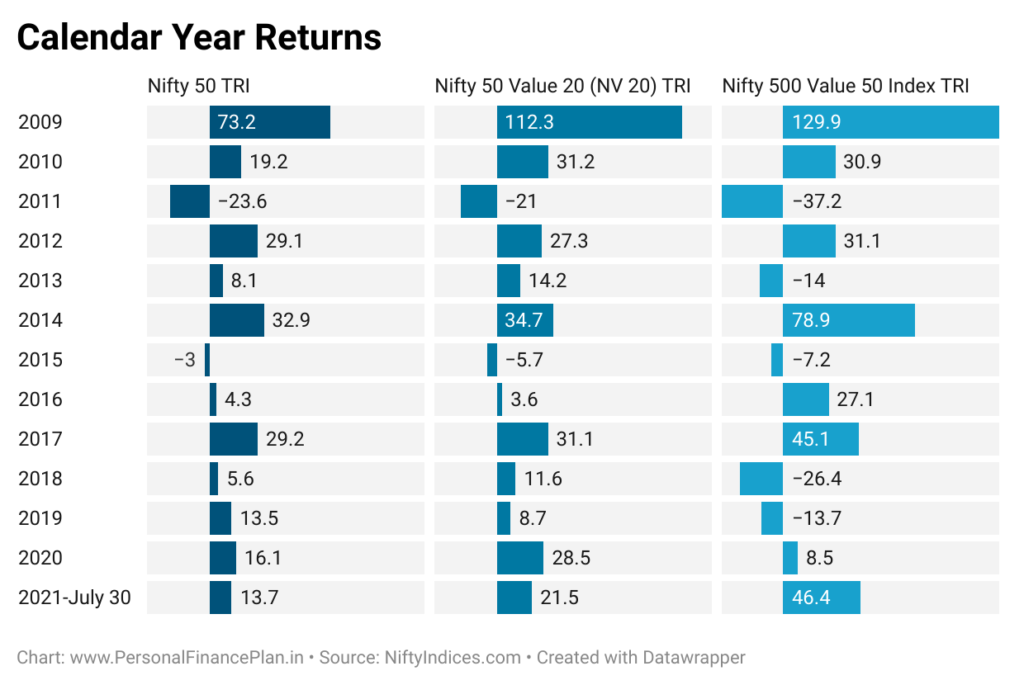

Tôi đã so sánh hiệu suất của các chỉ số yếu tố khác nhau (Giá trị, Động lượng, Biến động thấp, Alpha) trong một bài đăng trước. Kết quả không mấy thuận lợi cho yếu tố giá trị. Mặc dù yếu tố giá trị hoạt động rất tốt trong giai đoạn 2006-2010, nhưng yếu tố này lại có sự kém hiệu quả lớn trong thập kỷ qua (2011-2020).

Tôi tái tạo một vài biểu đồ từ bài đăng đó.

Trong khi tôi không biết về tương lai, có thể dễ dàng nhận thấy từ đồ họa trên rằng đầu tư vào chỉ số Nifty 500 Value 20 sẽ là một trải nghiệm đau đớn, đặc biệt là trong thập kỷ qua. Và 10 năm là một khoảng thời gian rất dài đối với hầu hết chúng ta.

Một số độc giả đã nêu bật một số vấn đề.

Không có quỹ chỉ số cho Nifty 500 Giá trị 50. Có nhiều quỹ ETF cho Nifty 50 Giá trị 20 trên thị trường.

Tôi có nên sử dụng Nifty 50 Value 20 thay vì Nifty 500 Value 50 không?

Tôi không nhất thiết phải đồng ý với điều này. Các tác giả trong “Hướng dẫn đầy đủ của bạn về đầu tư dựa trên yếu tố:Cách đầu tư tiền thông minh ngày nay” đã viết rằng, đối với một số liệu đầu tư cho một yếu tố được coi là một yếu tố, thì nó phải là

Cụ thể, đối với thuộc tính “Mạnh mẽ”, hệ số giá trị phải phù hợp với tất cả các định nghĩa về giá trị (Giá trên thu nhập, Giá trên sổ sách, Giá trên doanh số). Do đó, tôi KHÔNG quan tâm lắm đến việc so sánh hiệu suất của Nifty 50 Value 20. Tôi không mong đợi lợi nhuận sẽ rất khác nhau.

Tuy nhiên, hãy so sánh điều này. Trước tiên, hãy xem xét sự khác biệt giữa phương pháp xây dựng giữa hai chỉ số giá trị.

Bạn có thể tìm hiểu phương pháp chi tiết cho 2 chỉ số trên liên kết này.

Nifty 500 Value 50 chọn cổ phiếu từ vũ trụ 500 cổ phiếu.

Nifty 50 Giá trị 20 (NV 20) chọn cổ phiếu từ vũ trụ 20 cổ phiếu.

Quan trọng hơn, Nifty 50 Giá trị 20 xem xét ROCE (lợi nhuận trên vốn sử dụng) trong khi lựa chọn cổ phiếu. Chỉ số Nifty 500 Value 50 không làm được điều đó.

Nifty 50 Giá trị 20:ROCE nhận 40% tỷ trọng, PE nhận 30% tỷ trọng, PB nhận 20% tỷ trọng và tỷ suất cổ tức nhận được 10% tỷ trọng.

Nifty 500 Giá trị 50:PE, PB, PS và Lợi tức cổ tức có tỷ trọng bằng nhau.

Về mặt kỹ thuật, ROCE không phải là một tham số giá trị. Bạn muốn kết hợp ROCE như một thước đo chất lượng. Vì vậy, tôi sẽ coi Nifty 50 Value 20 là sự kết hợp giữa chỉ số giá trị và chất lượng.

Chúng tôi nhận thấy Nifty 500 Value 50 không hoạt động tốt.

Liệu Nifty 50 Giá trị 20, với việc bao gồm ROCE làm chỉ số lựa chọn, trong tiêu chí lựa chọn có mang lại lợi nhuận tốt hơn không?

Hãy cùng tìm hiểu.

Nifty 50 Value 20 (NV20) được ra mắt vào tháng 3 năm 2014 với ngày cơ sở là ngày 1 tháng 1 năm 2009.

Nifty 500 Value 50 được ra mắt vào tháng 9 năm 2018 với ngày cơ sở là ngày 1 tháng 4 năm 2005.

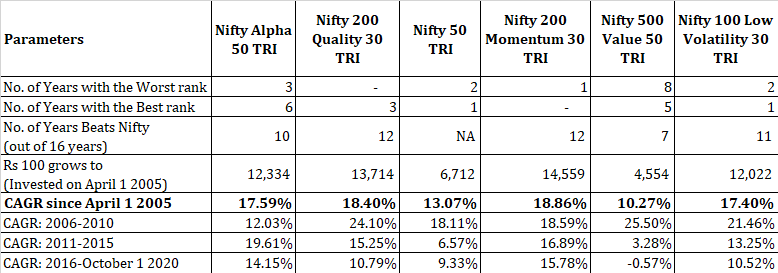

Do đó, chúng tôi sẽ so sánh dữ liệu cho 3 chỉ số từ ngày 1 tháng 1 năm 2009.

Hiệu suất của chỉ số Nifty 50 Value 20 (NV20) trông rất ấn tượng.

Kể từ ngày 1 tháng 1 năm 2009 cho đến ngày 30 tháng 7 năm 2021, 100 Rs đầu tư vào chỉ số Nifty 50 Giá trị 20 đã tăng lên Rs. 1043. CAGR là 20,5% / năm

Nifty 50 :100 Rs đã tăng lên 605 Rs. CAGR là 15,4% / năm

Nifty 500 Giá trị 50 :100 Rs đã tăng lên 658 Rs. CAGR là 16,2% / năm.

Lợi nhuận từ điểm đến điểm bị sai lệch về điểm đầu và điểm cuối.

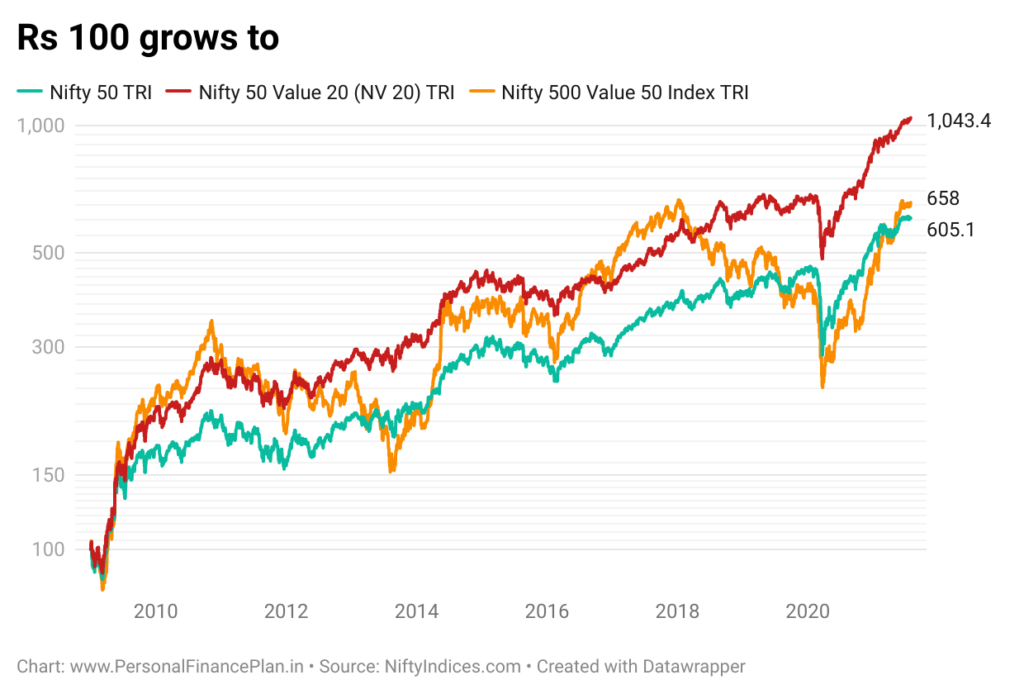

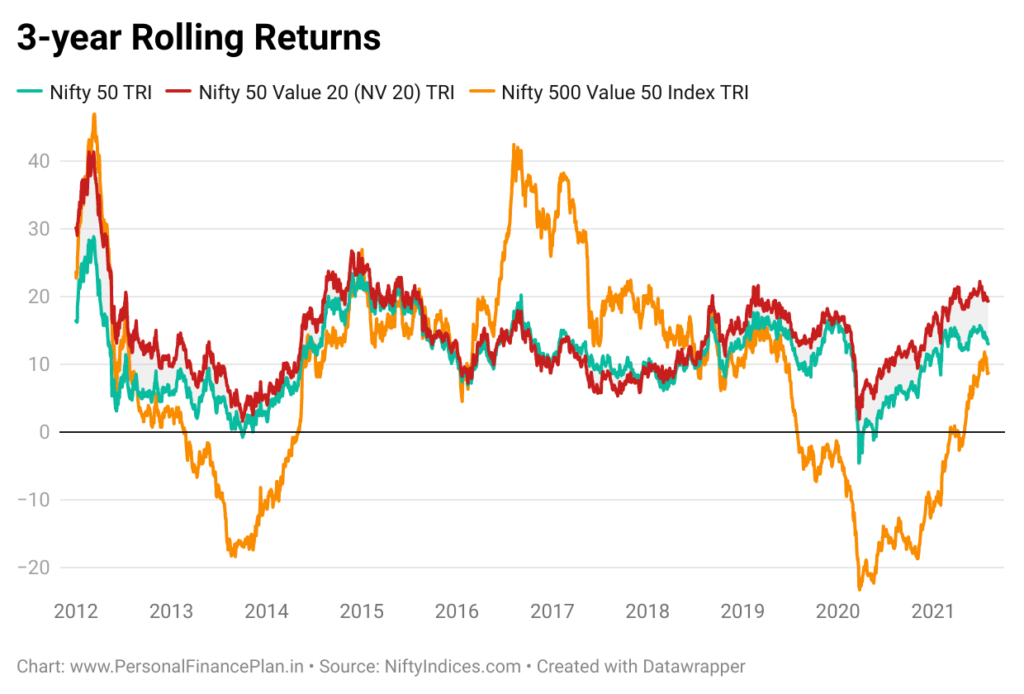

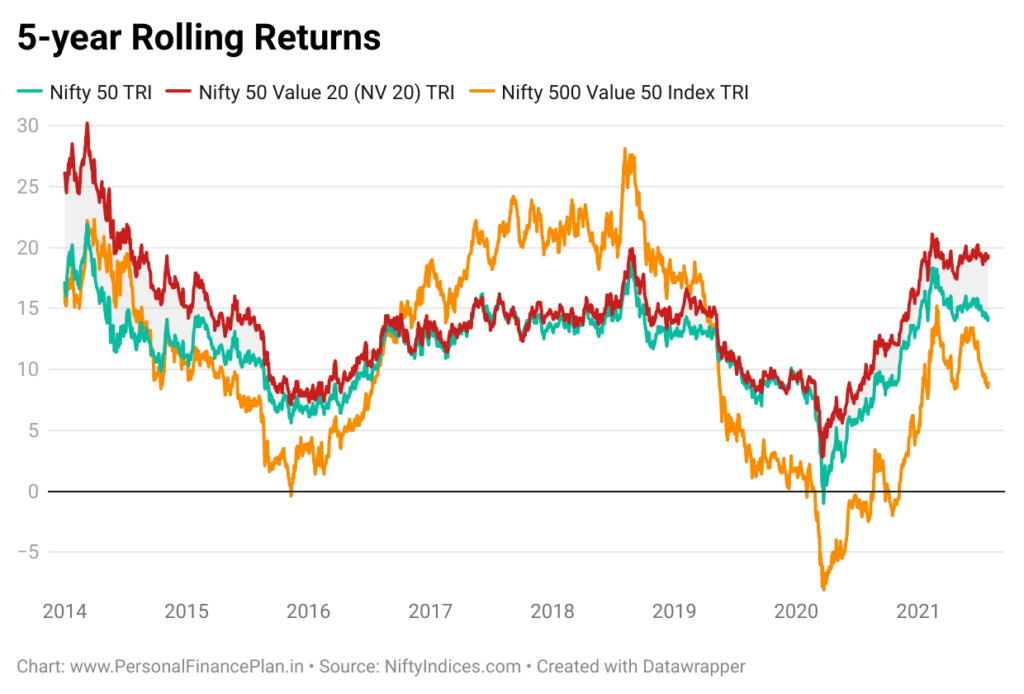

Vì vậy, hãy xem xét năm dương lịch và lợi nhuận luân phiên.

Nifty 50 Giá trị 20 đánh bại Nifty 50 TRI trong 8 trong số 12 năm đã hoàn thành. Chỉ số Beats Nifty 500 Value 50 trong 7 trong số 12 năm hoàn thành.

Trong khi Nifty 500 Giá trị 50 đang ở khắp nơi, Nifty 50 Giá trị 20 đã cho một hiệu suất rất ổn định.

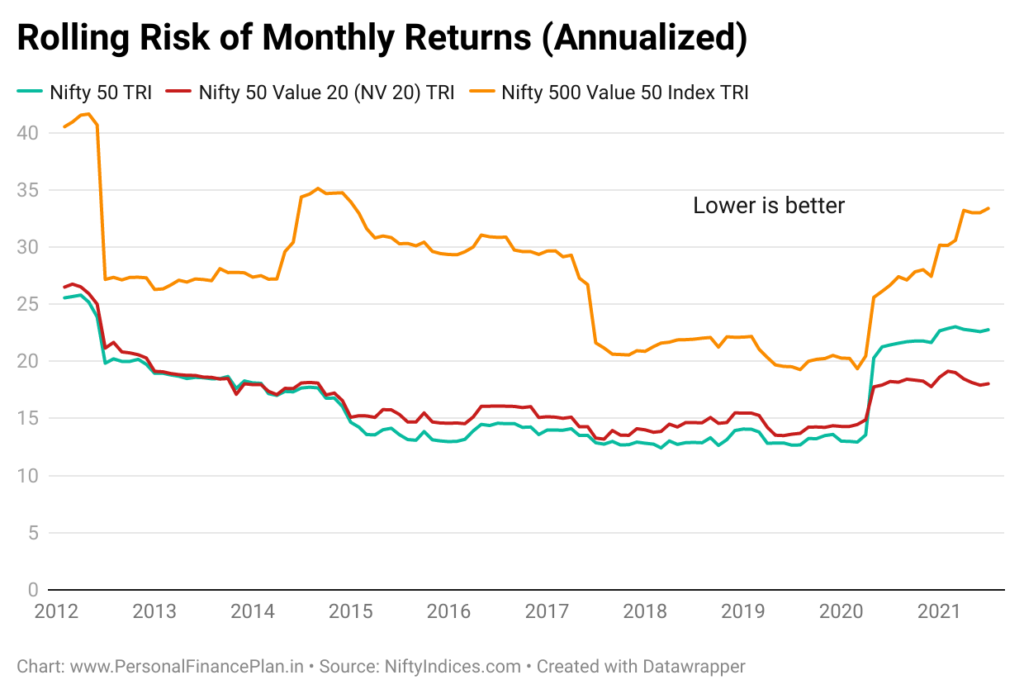

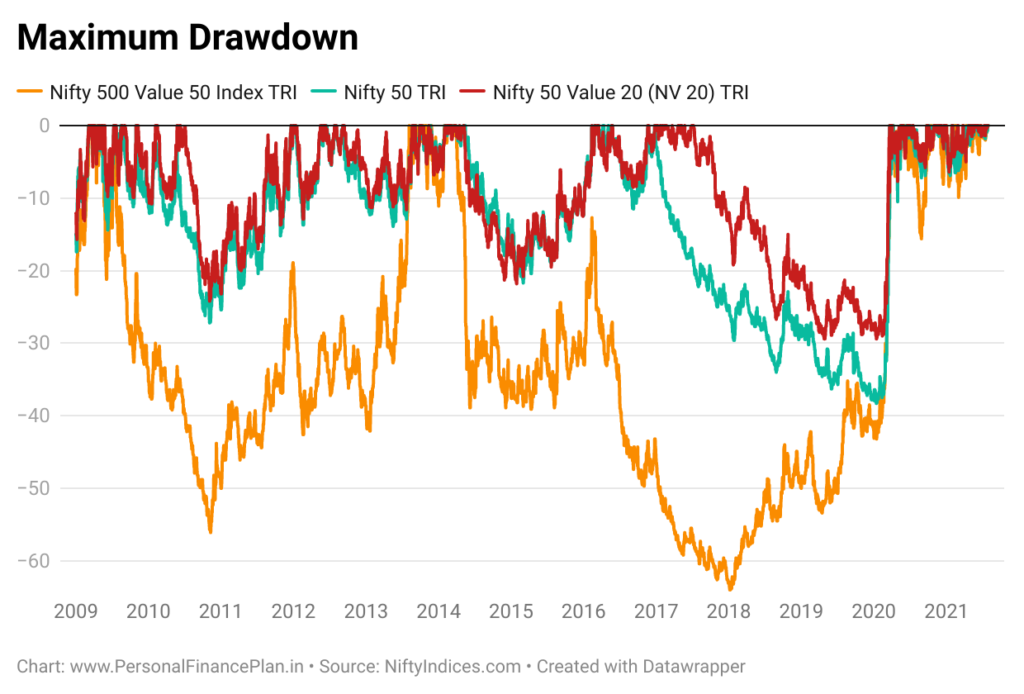

Chúng tôi xem xét độ lệch chuẩn của lợi nhuận hàng tháng và khoản giải ngân tối đa.

Nifty 50 Giá trị 20 gần như ngang bằng với Nifty 50 TRI.

Nifty 50 Value 20 đã hoạt động tốt hơn một chút so với Nifty 50.

Như chúng ta có thể thấy, việc thêm ROCE vào chỉ số giá trị thuần túy (Giá trên thu nhập, Giá trên sổ sách, Giá trên doanh thu, Tỷ suất cổ tức) đã làm tăng thêm hiệu suất của NV20. Tuy nhiên, tôi không thể nói điều này một cách dứt khoát vì hiệu suất tốt hơn cũng có thể là do lượng hàng dự trữ nhỏ hơn.

Nifty 50 Value 20 đã hoạt động tốt hơn nhiều so với Nifty 500 Value 50 trong khoảng thời gian đang được xem xét về cả đặc điểm rủi ro và lợi nhuận.

Vì vậy, nếu bạn phải chọn giữa Nifty 50 Giá trị 20 (NV20) và Nifty 500 Giá trị 50, thì NV20 là lựa chọn tốt hơn nhiều.

Mặc dù Nifty 500 Value 50 có vẻ là một lựa chọn tồi về các thông số rủi ro và lợi nhuận, nhưng nó vẫn là hiệu suất tốt nhất trong 4 trong số 12 năm (2009, 2014, 2016, 2017). Cũng dẫn đầu với biên độ rộng vào năm 2021. Chúng tôi đã thấy các biểu đồ rất giống nhau khi chúng tôi so sánh mức độ biến động thấp và chỉ số beta cao.

Điều này củng cố quan điểm rằng không có chiến lược đầu tư nào, dù tốt đến đâu, luôn hoạt động tốt. Tương tự như vậy, không có chiến lược đầu tư nào, dù tệ đến đâu, lúc nào cũng tệ.

Do đó, trong khi lựa chọn các khoản đầu tư, đừng chỉ tập trung vào một vài năm hoạt động trong quá khứ. Tìm kiếm sự nhất quán trong thời gian dài hơn.

Bây giờ đến câu hỏi quan trọng hơn, bạn có nên đầu tư vào Nifty 50 Value 20 (NV20) không?

Hiệu suất của Nifty 50 Value 20 chắc chắn rất ấn tượng, đặc biệt là ở mặt trước.

Điều ấn tượng hơn nữa là yếu tố giá trị thuần túy đã phải vật lộn rất tệ trong suốt một thập kỷ qua. Có lẽ, các cổ phiếu định giá có độ nghiêng về chất lượng hoạt động tốt ở Ấn Độ.

Nếu bạn quan tâm đến một chỉ số dựa trên chủ đề giá trị, bạn có thể coi nó là một phần của danh mục đầu tư cổ phần vệ tinh của mình.

NiftyIndices.com

Nifty 50 Giá trị 20:Bảng thông số

Nifty 500 Giá trị 50:Bảng thông số