Một ưu đãi quỹ mới (NFO) của Bharat Bond ETFs sẽ được mở để đăng ký từ ngày 14 tháng 7 năm 2020 cho đến ngày 17 tháng 7 năm 2020. Loạt ETF trái phiếu Bharat đầu tiên được đưa ra vào tháng 12 năm 2019. Tôi đã viết chi tiết về đợt đầu tiên tại đây .

Cơ cấu sản phẩm vẫn được giữ nguyên. Loạt ETF trái phiếu Bharat mới là ETF trái phiếu đáo hạn mục tiêu, tức là ETF trái phiếu Bharat sẽ đáo hạn và bạn sẽ được trả lại tiền của mình vào ngày đáo hạn.

Trong bài đăng này, hãy cùng chúng tôi xem xét các khái niệm về ETF trái phiếu và tìm hiểu chi tiết về bộ ETF trái phiếu Bharat mới nhất này.

ETF vốn cổ phần cố gắng tái tạo hiệu suất của chỉ số vốn chủ sở hữu chuẩn. Ví dụ:một ETF Nifty 50 (từ bất kỳ AMC nào) sẽ cố gắng tái tạo hiệu suất của chỉ số Nifty 50.

Tương tự, ETF trái phiếu như ETF trái phiếu Bharat cố gắng tái tạo hiệu suất của chỉ số trái phiếu.

Video này từ Edelweiss giải thích ETF trái phiếu một cách đơn giản.

ETF Trái phiếu Đáo hạn Mục tiêu là một biến thể của ETF Trái phiếu. ETF trái phiếu đáo hạn mục tiêu không có thời hạn sử dụng vô hạn (giống như quỹ tương hỗ mở) và đáo hạn vào một ngày cụ thể giống như trái phiếu. Kế hoạch đáo hạn cố định (FMP) là một người anh em họ hàng gần hơn.

Một video từ Edelweiss AMC giải thích ETF Trái phiếu đáo hạn mục tiêu

Lợi suất chỉ định cho ETF Trái phiếu Bharat - tháng 4 năm 2025 là 5,49% / năm.

Lợi suất chỉ định cho ETF Trái phiếu Bharat - tháng 4 năm 2031 là 6,65% / năm.

Dữ liệu này là vào ngày 8 tháng 7 năm 2020.

Vì tiền sẽ được đầu tư vào trái phiếu đáo hạn trong khoảng thời gian 12 tháng trước ngày đáo hạn ETF, lợi nhuận của bạn (nếu bạn mua bằng NFO và giữ cho đến khi đáo hạn) sẽ chỉ nằm trong phạm vi này.

Nếu bạn mua hoặc bán trên thị trường thứ cấp sau khi các ETF được niêm yết, trải nghiệm thu lại của bạn có thể khá khác nhau tùy thuộc vào giá mua và giá bán của bạn.

Ngay cả đối với nhà đầu tư mua và giữ, lợi nhuận có thể khác một chút. Lợi suất được đề cập ở trên là dành cho chỉ số chuẩn và vào ngày 8 tháng 7 năm 2020. Vào thời điểm tiền của bạn được đầu tư, lợi suất chuẩn có thể thay đổi. Hơn nữa, sẽ có một số lỗi theo dõi.

Ngoài ra, có một số rủi ro tái đầu tư phát sinh từ việc tái đầu tư lãi từ trái phiếu cơ sở và do các trường hợp trái phiếu đáo hạn trước hạn ETF.

Một chương trình quỹ tương hỗ Nợ có thể tồn tại mãi mãi. ETF Trái phiếu Đáo hạn Mục tiêu như ETF Trái phiếu Bharat sẽ đóng (và tiền được trả lại cho nhà đầu tư) vào ngày đáo hạn ETF.

Hầu hết các quỹ tương hỗ nợ được quản lý tích cực. Bharat Bond ETF được quản lý thụ động và do đó không có rủi ro người quản lý quỹ.

Các quỹ tương hỗ nợ, tùy thuộc vào loại, có thể đầu tư vào trái phiếu với các hồ sơ tín dụng khác nhau. Bharat Bond ETFs theo dõi Chỉ số trái phiếu Nifty Bharat và chỉ đầu tư vào trái phiếu từ các tổ chức được Chính phủ hậu thuẫn. Do đó, rủi ro vỡ nợ được giới hạn trong các quỹ ETF trái phiếu Bharat.

Bharat Bond ETF cung cấp khả năng dự đoán lợi nhuận cao hơn so với quỹ tương hỗ nợ.

Trong quỹ tương hỗ nợ, người quản lý quỹ sẽ cố gắng duy trì hồ sơ thời hạn của danh mục đầu tư theo ủy quyền của quỹ. Ví dụ, đối với quỹ có thời hạn trung và dài hạn, nhà quản lý quỹ sẽ duy trì thời hạn danh mục đầu tư từ 4 đến 7 năm. Ngay cả sau 5 năm, thời hạn sẽ giống như người quản lý quỹ tiếp tục thay thế trái phiếu để duy trì hồ sơ thời hạn (đáo hạn).

Trong ETF trái phiếu đáo hạn mục tiêu, thời gian đáo hạn (thời hạn của danh mục đầu tư) và do đó rủi ro lãi suất sẽ giảm dần theo thời gian.

ETF không trả bất kỳ khoản lãi suất nào. Vì không có thu nhập từ tiền lãi, nên thu nhập này không bị đánh thuế.

Sẽ có lãi vốn (hoặc lỗ vốn) nếu bạn bán khoản đầu tư trên thị trường thứ cấp hoặc khi ETF được mua lại vào thời điểm đáo hạn.

Việc xử lý thuế cũng giống như đối với quỹ tương hỗ nợ.

Nếu thời gian nắm giữ ít hơn hoặc bằng 3 năm , lợi nhuận thu được từ vốn sẽ được coi là lãi vốn ngắn hạn và bị đánh thuế theo tỷ lệ cố định của bạn.

Nếu thời gian nắm giữ lớn hơn 3 năm , lợi nhuận vốn thu được sẽ được coi là lãi vốn dài hạn và sẽ bị đánh thuế 20% sau khi lập chỉ mục.

Lưu ý rằng bạn có thể giữ các đơn vị quỹ tương hỗ nợ mãi mãi. Tuy nhiên, bạn không thể giữ các đơn vị này quá ngày đáo hạn.

Do đó, nếu bạn mua ETF trái phiếu từ thị trường thứ cấp, hãy giữ các đơn vị này cho đến khi đáo hạn nhưng ngày đáo hạn cách ngày mua ít hơn 3 năm , bất kỳ khoản lãi vốn nào phát sinh từ việc mua lại các đơn vị ETF sẽ được coi là lãi vốn ngắn hạn và bị đánh thuế tương ứng.

Ngày đáo hạn của ETF 5 năm và ETF 11 năm lần lượt là vào tháng 4 năm 2023 và tháng 4 năm 2030. Đối với nhà đầu tư nắm giữ cho đến ngày đáo hạn, điều này sẽ cung cấp thêm một năm lợi ích từ việc lập chỉ mục.

Chúng tôi đang xem xét chỉ những lợi suất chỉ định. Và những lợi tức này có thể thay đổi theo thời gian tiền của bạn được đầu tư. Điều này xảy ra trong đợt đầu tiên của quỹ ETF trái phiếu Bharat.

Ví dụ, lợi suất biểu thị cho Chỉ số trái phiếu Nifty Bharat - tháng 4 năm 2025 và Chỉ số trái phiếu Nifty Bharat - tháng 4 năm 2031 là 6,04% / năm. và 7,04% p.a. vào ngày 31 tháng 5 năm 2020. (Nguồn:Bharat Bond ETF:Tờ rơi).

Vào ngày (8 tháng 7 năm 2020), lợi suất là 5,49% / năm. và 6,65% lần lượt cho các chỉ số tháng 4 năm 2025 và tháng 4 năm 2031 (Nguồn:trang web Bharat Bond). Lợi nhuận mới nhất cũng có sẵn trên trang web NiftyIndices. Vào thời điểm cuối cùng tiền của bạn được đầu tư, lợi tức có thể thấp hơn (hoặc cao hơn).

Và đây là những lợi suất biểu thị cho chỉ số. Sẽ có một số lỗi theo dõi đối với ETF và FoF. Với phương pháp lập chỉ số Nifty Bharat Bond, có thể có sự xáo trộn tốt trong chỉ mục (hoặc tôi tin là vậy). Do tính thanh khoản trên thị trường trái phiếu, điều này cũng có thể làm tăng lỗi theo dõi trong ETF (và FoF).

Hơn nữa, chỉ số Nifty Bharat Bond chọn trái phiếu đáo hạn trong vòng 12 tháng trước ngày đáo hạn của chỉ số. Do đó, cũng có một yếu tố rủi ro khi tái đầu tư.

Bạn ổn nếu bạn đang giữ cho đến khi đáo hạn . Nếu bạn đang đầu tư vào NFO và dự định nắm giữ cho đến khi đáo hạn, bạn nên tiến gần đến mức lợi suất chỉ định.

Tuy nhiên, nếu bạn định bán trên thị trường thứ cấp hoặc bị buộc phải bán trên thị trường thứ cấp, bạn sẽ phải chịu rủi ro lãi suất (tuy nhiên, nó có thể hoạt động theo cả hai cách). Hơn nữa, thanh khoản có thể là một vấn đề. Bạn có thể phải bán với giá chiết khấu cho NAV.

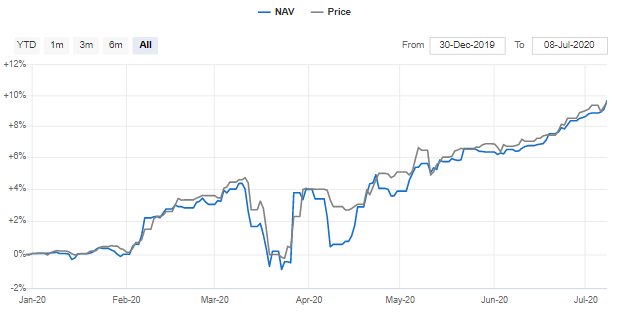

Chúng tôi biết rằng một quỹ ETF có hai chỉ số về giá trị. NAV là giá trị của các tài sản cơ bản trong danh mục đầu tư. Giá là giá giao dịch trên sàn giao dịch. Trên thị trường thứ cấp, bạn chỉ có thể mua hoặc bán ở mức giá mua hoặc giá bán tốt nhất (giá giao dịch). Và có thể có sự khác biệt giữa giá và NAV. Tôi sao chép dữ liệu cho Bharat Bond ETF-Tháng 4 năm 2030 kể từ khi bắt đầu từ ValueResearch.

Để biết thêm về cách ETFs hoạt động và sự khác biệt giữa giá và NAV, hãy tham khảo bài đăng này.

Nếu bạn định thoát khỏi thị trường thứ cấp, bạn phải chịu rủi ro cả về lãi suất và thanh khoản. Rủi ro lãi suất giảm xuống khi bạn tiến gần đến ngày đáo hạn.

Nếu bạn muốn nắm giữ cho đến khi đáo hạn, bạn có thể không quan tâm đến lãi suất và rủi ro thanh khoản. Tuy nhiên, sẽ có một số rủi ro khi tái đầu tư.

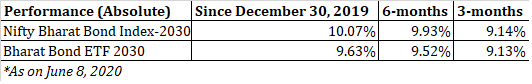

Tôi so sánh hiệu suất của Bharat Bond ETF 2030 với điểm chuẩn của nó (Nifty Bharat Bond Index 2030).

Đã có một số chậm trễ trong việc triển khai các khoản tiền trong đợt đầu tiên. Và điều này đã dẫn đến sự khác biệt về hiệu suất, ngoài các vấn đề theo dõi thông thường. Tôi hy vọng những sự thiếu hiệu quả này sẽ giảm bớt trong các giai đoạn tới.

Nếu bạn muốn giữ trái phiếu này cho đến khi đáo hạn, đây có thể là một khoản đầu tư tốt cho danh mục đầu tư thu nhập cố định dài hạn của bạn. Có rủi ro tín dụng hạn chế. Đây, là ETF trái phiếu đáo hạn mục tiêu, cho bạn một dấu hiệu tốt về lợi nhuận trả trước trong dài hạn. Ở một mức độ nào đó (không phải hoàn toàn), bạn chốt lợi nhuận cho đến khi đáo hạn. Một khoản đầu tư yên bình. Bạn không phải lo lắng nhiều. Bạn nhận được lợi ích về lập chỉ mục nếu bạn giữ lâu dài. Điều này làm cho nó khá hữu ích cho các nhà đầu tư trong khung thuế thu nhập 20% hoặc 30%.

Bạn có thể sử dụng ETF trái phiếu Bharat theo nhiều cách. Ví dụ:bạn có thể sử dụng Bharat Bond ETF để xây dựng bậc thang đầu tư có thu nhập cố định. Bây giờ, bạn có Bharat Bond ETFs đáo hạn vào các năm 2023, 2025, 2030 và 2031. Mong đợi nhiều đợt phát hành như vậy hơn trong tương lai. Bạn có thể chỉ cần đầu tư vào các quỹ ETF trái phiếu Bharat tương ứng phù hợp với yêu cầu thu nhập trong nhiều năm và quên nó đi.

Bạn không nhận được thu nhập lãi từ Bharat Bond ETF hoặc FoF . Thu nhập lãi từ trái phiếu cơ bản được cộng vào NAV. Để tạo thu nhập thường xuyên, bạn sẽ phải bán ETF trên thị trường thứ cấp. Điều này luôn phức tạp vì có thể không có đủ thanh khoản. Tuy nhiên, có một tùy chọn của Quỹ tài trợ (FoF). Bạn có thể thiết lập SWP từ FoF nếu muốn. Lưu ý rằng FoF sẽ có một khoản chi phí bổ sung.

Bạn phải, bất kể khung thuế thu nhập của mình là bao nhiêu, hãy cân nhắc các lựa chọn khác trước khi đầu tư vào Bharat Bond ETFs . Ví dụ, nếu bạn đang xem xét đầu tư danh mục đầu tư có thu nhập cố định dài hạn, PPF và EPF là những lựa chọn thay thế tốt. Trong khi lãi suất liên tục thay đổi ở EPF, VPF và PPF, chúng tôi biết rằng các công cụ này cung cấp lãi suất có lợi. Đồng thời, có những hạn chế về số tiền đầu tư vào PPF và EPF. Tôi thích PPF và EPF hơn.

Nếu bạn đang tìm kiếm thu nhập thường xuyên, bạn có thể so sánh lợi nhuận từ tiền gửi cố định ngân hàng, tiền gửi cố định tại bưu điện và trái phiếu tiết kiệm lãi suất thả nổi RBI. Nếu bạn là công dân cao cấp, bạn cũng có thể xem xét PMVVY và SCSS. Các ngân hàng cũng cung cấp tỷ lệ cao hơn cho người cao tuổi. Tuy nhiên, thu nhập tiền lãi từ các sản phẩm này bị đánh thuế theo thuế suất cận biên của bạn, điều này có thể làm giảm đáng kể các khoản khai sau thuế đối với các nhà đầu tư có khung thuế thu nhập cao hơn.

Như mọi khi, bạn có thể thấy câu trả lời không hề đơn giản. Nó có sắc thái. Lựa chọn của bạn sẽ phụ thuộc vào phạm vi đầu tư, khung thuế thu nhập, tùy chọn thanh khoản và các yêu cầu cụ thể của bạn.

Bạn có dự định đầu tư vào ETF trái phiếu Bharat không?

Liên kết bổ sung

Chỉ số trái phiếu Nifty Bharat - Tháng 4 năm 2025

Chỉ số trái phiếu Nifty Bharat - tháng 4 năm 2031

Chỉ số trái phiếu Nifty Bharat - Bảng thông tin tháng 4 năm 2031

Chỉ số trái phiếu Nifty Bharat - Bảng thông tin tháng 4 năm 2025

Câu hỏi thường gặp về trái phiếu Bharat

Tài liệu phương pháp luận về chỉ số trái phiếu Nifty Bharat

Cách tìm giá trị của sách cũ của bạn

Làm thế nào để chọn ULIP tốt nhất (Gói bảo hiểm liên kết đơn vị) cho danh mục đầu tư của bạn?

Danh sách các cổ phiếu khai thác bạc tốt nhất là gì?

Tập trung vào việc bảo vệ trứng trong tổ của bạn sau khi bạn nghỉ hưu

Điều gì xảy ra với giá cổ phiếu khi một công ty đại chúng chuyển sang chế độ tư nhân?