Ra mắt công chúng, hoặc đưa một công ty ra đại chúng, có nghĩa là các nhà đầu tư bên ngoài có thể mua cổ phiếu của công ty. Việc bán cổ phần giúp chủ sở hữu của công ty tiếp cận nhiều vốn hơn số vốn mà họ có thể huy động ở nơi khác và không giống như một khoản vay, không bao giờ phải hoàn trả.

Nội dung 1. Quy trình phát hành lần đầu ra công chúng (IPO) 2. Phát hành trực tiếp ra công chúng (DPO) 3. Giá phát hành 4. Cách bạn đầu tư 5. Cổ phiếu niêm yết hoặc chưa niêm yết 6. Chào bán thứ cấp Quy trình phát hành cổ phiếu lần đầu ra công chúng (IPO) theo truyền thống bắt đầu khi một công ty muốn giao dịch công khai liên hệ với công ty bảo lãnh phát hành, thường là ngân hàng đầu tư. Người bảo lãnh phát hành đồng ý mua tất cả cổ phiếu công khai với giá ấn định và bán lại cho công chúng. Rủi ro mà người bảo lãnh phát hành giả định là

bù đắp bằng phí mà nó tính, thường là tỷ lệ phần trăm trên giá của mỗi cổ phiếu. Nếu IPO thành công, những khoản phí đó là lợi nhuận của người bảo lãnh phát hành.

Một công ty chỉ huy động tiền khi cổ phiếu của họ được phát hành. Tất cả các giao dịch tiếp theo đối với cổ phiếu có nghĩa là lợi nhuận hoặc thua lỗ đối với người sở hữu cổ phiếu, nhưng không phải đối với công ty.

Các nhà bảo lãnh và công ty chuẩn bị một bản cáo bạch đệ trình lên Ủy ban Chứng khoán và Giao dịch (SEC) và cung cấp cho các nhà đầu tư tiềm năng như một cách để đánh giá sức mạnh tiềm năng của công ty và những rủi ro mà việc đầu tư vào nó có thể gây ra.

SEC phải chấp thuận việc chào bán trước khi có thể tiến hành.

Cũng như có thể phát hành thêm cổ phiếu, một công ty có thể chọn mua lại hoặc mua lại cổ phần của cổ phiếu của mình, dần dần trên thị trường chứng khoán hoặc chào mua công khai, cho cổ đông quyền bán ở một mức giá cụ thể. Động cơ của công ty có thể là tăng giá cổ phiếu hoặc giảm tỷ lệ pha loãng do việc cấp quyền chọn mua cổ phiếu. Hoặc nó có thể quyết định mua lại là cách sử dụng thêm tiền tốt hơn nếu nó cho rằng thị trường định giá thấp cổ phiếu của mình.

Một số công ty có thể thích chào bán trực tiếp ra công chúng (DPO) . Trong trường hợp này, cổ phiếu được chào bán trực tiếp ra công chúng với mong muốn huy động vốn nhưng không sử dụng các nhà bảo lãnh phát hành để giúp tạo ra thị trường cho cổ phiếu. Cách tiếp cận này đơn giản và rẻ hơn đáng kể so với IPO truyền thống. các công ty sử dụng DPO thường được miễn phải đăng ký với SEC vì họ chỉ huy động một số tiền hạn chế hoặc chào bán cổ phiếu dành riêng cho các nhà đầu tư được công nhận. Nhà đầu tư được công nhận là một cá nhân hoặc tổ chức đáp ứng các tiêu chuẩn về giá trị ròng hoặc thu nhập hàng năm do SEC đặt ra.

Xem cách tôi có thể giúp bạn để kiếm tiền cho bạn

Tài khoản đầu tư được quản lý - mở khóa sức mạnh của quản lý tài sản chuyên nghiệp. Hãy để tôi kiếm tiền cho bạn trong khi bạn tận hưởng cuộc sống của mình.

Nghiên cứu thị trường chứng khoán và hàng hóa tương lai - sử dụng phân tích cơ bản và kỹ thuật của tôi để thực hiện các giao dịch swing với tỷ lệ rủi ro / phần thưởng tốt nhất.

Gửi yêu cầu

Việc bán cổ phiếu được đề xuất được công bố rộng rãi trong một buổi chạy roadshow - đôi khi được mô tả như một buổi biểu diễn của chó và ngựa - được thiết kế để các nhà quản lý của công ty tạo được tiếng vang trong giới phân tích chứng khoán và các nhà đầu tư tổ chức. Sự nhiệt tình mà họ có thể tạo ra thường quyết định mức độ thành công của việc khởi chạy.

Một ngày trước khi giao dịch bán thực sự, các nhà bảo lãnh phát hành định giá vấn đề hoặc thiết lập mức giá mà nó sẽ được chào bán cho các nhà đầu tư. Tất cả những ai mua cổ phần trong đợt IPO đều trả mức giá đó. Khi cổ phiếu bắt đầu giao dịch vào ngày hôm sau, giá có thể tăng hoặc giảm, tùy thuộc vào việc nhà đầu tư đồng ý hay không đồng ý với định giá của người bảo lãnh cho công ty mới.

Khi IPO được tung ra thị trường, cổ phiếu có sẵn thông qua các nhà môi giới liên kết với công ty bảo lãnh phát hành chính hoặc một công ty thuộc hiệp hội bán hàng làm việc với công ty bảo lãnh phát hành. Tuy nhiên, trong hầu hết các trường hợp, cổ phiếu đến tay những khách hàng tốt nhất của nhà môi giới - những người có tài khoản lớn nhất, lịch sử lâu nhất hoặc một số lợi thế khác. Bạn có thể mua cổ phiếu ngay khi giao dịch bắt đầu. Tuy nhiên, có thể có lý do chính đáng để đợi ít nhất sáu tháng cho đến khi có báo cáo đầu tiên của các nhà phân tích. Bất chấp tiếng vang mà họ có thể tạo ra, nhiều IPO giao dịch với giá thấp hơn các công ty có quy mô tương đương trong vài năm sau khi phát hành.

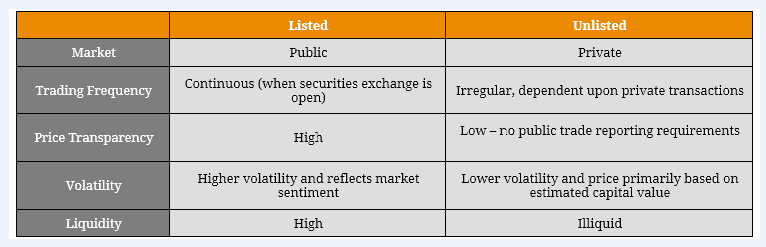

Sau khi IPO, các công ty đáp ứng yêu cầu niêm yết của sàn giao dịch chứng khoán quốc gia - bao gồm vốn hóa thị trường và giá trị ròng - thường chọn niêm yết cổ phiếu của họ. Điều này có nghĩa là các nhà đầu tư có thể mua và bán cổ phiếu dễ dàng trên thị trường thứ cấp. Cổ phiếu chưa niêm yết có thể được giao dịch trên thị trường mua bán không cần kê đơn (OTC). Nhưng giao dịch có thể kém thanh khoản hơn và thông tin về một số cổ phiếu có thể bị hạn chế.

Các cổ phiếu khác, bao gồm một số cổ phiếu được phát hành trong DPO, có thể không được xếp hạng. Điều này có nghĩa là các nhà đầu tư nên giữ chúng trong thời gian dài và có thể không bán được ngay cả khi họ cần tiền. Một số cổ phiếu chưa được phân loại đã được đăng ký với SEC trong khi những cổ phiếu khác thì không.

Nếu một công ty đã phát hành cổ phiếu nhưng muốn huy động thêm vốn hoặc tiền, thông qua việc bán thêm cổ phiếu, quá trình này được gọi là chào bán thứ cấp. Các công ty thường cảnh giác với việc phát hành thêm cổ phiếu vì lượng cung tồn kho càng lớn thì mỗi cổ phiếu đã phát hành càng có giá trị thấp.

Vì lý do này, một công ty có thể phát hành cổ phiếu mới khi giá cổ phiếu của họ tương đối cao. Là một cách thay thế để huy động tiền, nó có thể quyết định phát hành trái phiếu, hoặc đôi khi là trái phiếu chuyển đổi hoặc cổ phiếu ưu đãi.

Định nghĩa và quy trình phát hành lần đầu ra công chúng (IPO) của Inna Rosputnia

Cách chuyển lợi nhuận hàng ngày thành

Medi-Share &các bộ chia sẻ chăm sóc sức khỏe khác:Những điều bạn cần biết trước khi đăng ký

Gần một nửa số ca tử vong liên quan đến tim có liên quan đến 10 loại thực phẩm và thành phần này

Các nhà tuyển dụng tốt nhất có đầu tư tốt nhất không?

Tại sao các quỹ tương hỗ lại tốt hơn cổ phiếu cho người chấp nhận rủi ro thấp?